Vergleich mit den Nachbarstaaten Deutsche Rentner sehen alt aus

Düsseldorf · Andere Länder, andere Systeme – die Ruheständler in Deutschland schneiden beim Geld schlechter ab als zum Beispiel in Frankreich. Dort finden riesige Proteste statt – hierzulande nicht. Ein Vergleich.

U-Bahnen stehen still, Züge und Flüge fallen aus, der Stau auf den Straßen ist deutlich länger als sonst – Hunderttausende protestieren in Frankreich gegen die Renten-Reformpläne von Präsident Emmanuel Macron. Dass dies hierzulande nicht geschieht, liegt keineswegs an der üppigen Versorgung im Alter, sondern vor allem daran, dass Gewerkschaften in Deutschland nicht zu politischen Streiks oder gar Generalstreiks aufrufen dürfen. Besser als die Franzosen stehen deutsche Rentner jedenfalls nicht da. Ganz im Gegenteil. Ein Vergleich zeigt, dass die finanzielle Absicherung für Ältere anderswo besser als hierzulande ausfällt.

Frankreich

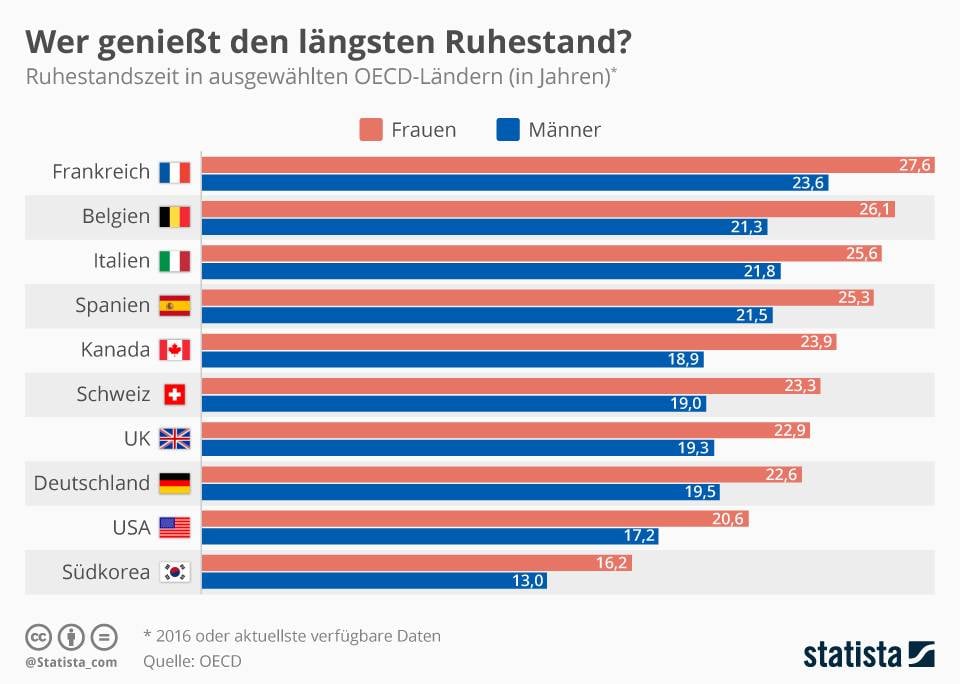

Die Regelaltersgrenze liegt bei 62 Jahren und soll auf 64 steigen. In Deutschland klettert diese Grenze bis 2031 von 65 auf 67 Jahre. Beschlossen wurde das schon 2007 von der damaligen schwarz-roten Regierung. Im Durchschnitt kehren Franzosen dem Arbeitsleben schon mit 60,8 Jahren den Rücken und genießen dann einen sehr langen Ruhestand (siehe Grafik).

In Frankreich existiert ein System mit 42 verschiedenen staatlichen Rentenkassen und zahlreichen Privilegien. So fließen bei Angestellten nur die 25 bestbezahlten Beitragsjahre in die Berechnung der Rente ein. Macron will ein Punktesystem wie in Deutschland, das alle Beitragsjahre erfasst – auch Phasen mit wenig Lohn. Im Schnitt bekommen die Franzosen eine gesetzliche Altersrente von 1389 Euro. Damit liegen sie weit über dem Niveau hierzulande von 906 Euro.

Diese Großzügigkeit hat ihren Preis: Während Arbeitnehmer und Unternehmen in Deutschland je 9,3 Prozent Rentenbeitrag zahlen, führen die französischen Arbeitnehmer 11,2 Prozent vom Bruttolohn an die Rentenkasse ab, die Arbeitgeber sogar 16,3 Prozent. Eine weitere Anhebung gilt politisch und ökonomisch als nicht durchsetzbar. Damit wächst der Druck, immer größere Löcher in der Rentenkasse mit Steuermitteln zu stopfen. Genau das will Macron verhindern.

Österreich

Das Land gilt als Paradies für Rentner. Im Schnitt wird eine gesetzliche Rente von mehr als 1400 Euro gezahlt. Wer 45 Jahren mittelmäßig verdient hat, kann mit etwa 80 Prozent des vorherigen Durchschnittslohns rechnen. In Deutschland sind es nur 48 Prozent. Während Österreicher mit 65 Jahren in Rente gehen, sind es in Deutschland bald 67 Jahre.

Finanziert wird das Ganze durch hohe Sozialabgaben und staatliche Zuschüsse. Vom Bruttogehalt fließen 22,8 Prozent in die Rentenkasse. Anders als in Deutschland zahlen neben den Arbeitnehmern auch Selbstständige und Beamte in die Rentenkasse ein. Geringverdiener bekommen eine Grundrente von 1089 Euro, wenn sie mindestens 15 Jahre Beiträge gezahlt haben. Betriebliche und private Altersvorsorge spielen nur eine geringe Rolle. Kritiker bemängeln die zunehmende Abhängigkeit des Systems von Steuersubventionen.

Niederlande

Es gibt eine staatlich finanzierte Grundrente von 1200 Euro im Monat. Sie steht allen zu, auch jenen, die nie in die Rentenkasse eingezahlt, also nie gearbeitet haben. Eine Prüfung der Bedürftigkeit gibt es nicht. Das System sieht auch nicht vor, dass vorhandenes Vermögen verwertet werden muss. Allerdings können die Niederländer erst mit 66 Jahren in Rente gehen, ab 2021 sogar erst mit 67 Jahren.

Bezahlt wird die staatliche Rente aus Sozialabgaben von 18 Prozent auf die Bruttolöhne – bis zu einer Bemessungsgrenze von 30 000 Euro im Jahr. Anders als in Deutschland kommt die Abgabe nur von den Beschäftigten. Die Unternehmen finanzieren allerdings die Hälfte der Betriebsrenten. Diese zweite Säule der Altersvorsorge ist erheblich besser ausgebaut als in Deutschland. Wer lange und viel eingezahlt, kommt mit dieser zweiten Säule im Alter oft auf ein Nettoeinkommen, das höher ist als während des Arbeitslebens. Da das Geld für die Betriebsrenten von Pensionsfonds am Kapitalmarkt angelegt wird, gibt es Probleme wegen der langen Niedrigzinsphase. Viele Fonds werfen inzwischen nicht mehr das ab, was mal versprochen worden war.

Schweiz

Das Rentensystem der Schweiz hat drei Säulen: eine Basisrente für alle, eine betriebliche Vorsorge und eine private, die vom Staat gefördert wird. Reichen diese Säulen nicht aus, stockt der Staat bis zur Mindestrente von 1185 Franken (etwa 1086 Euro) auf – allerdings mit Bedürftigkeitsprüfung. Die Basisrente gilt für alle Schweizer, auch wenn sie nicht erwerbstätig sind. Beiträge in Höhe von 9,8 Prozent werden auf das gesamte Einkommen erhoben, eine Bemessungsgrenze gibt es nicht. Beim Arbeitseinkommen zahlen die Firmen die Hälfte des Beitrags.

Altersrente bekommen Männer ab 65 und Frauen ab 64 Jahren. Neben der Mindestrente gibt es auch eine Höchstrente von derzeit 2370 Franken (etwa 2172 Euro). Die betriebliche Vorsorge ist in der Schweiz verpflichtend, Arbeitnehmer und Firmen zahlen ein. Das Geld wird in privaten Pensionsfonds angelegt. Die extrem niedrigen Zinsen am Kapitalmarkt drücken auch hier die bislang üblichen Erträge. Hinzu kommt, dass die verpflichtende berufliche Vorsorge für Geringverdiener nicht gilt, um sie während der Erwerbsphase von dieser Abgabe zu entlasten. Entsprechend geringer fällt später die Versorgung im Alter aus. Vor allem Frauen, die in Teilzeit gearbeitet haben, sind auf Mindestrente angewiesen. Weil deren Zahl wächst, muss der Steuerzahler häufiger einspringen.