Bundestagswahl Ruhestand: Warum die Rente besser ist als ihr Ruf

Die gesetzliche Altersvorsorge hat sich in mehr als 125 Jahren als sehr stabil erwiesen. Um Altersarmut zu bekämpfen, taugt sie allerdings nicht.

Berlin. Vor 20 Jahren hatte der Schauspieler Manfred Krug seinen ganz großen Auftritt. Fast täglich warb er im Fernsehen für die Telekom-Aktie. Es war die Zeit, als Internetfirmen an der Börse Milliarden wert waren, obwohl sie kein Geld verdienten. Und es war auch die Zeit, in der die gesetzliche Rentenversicherung von Politikern und Ökonomen schlecht geredet wurde. Sie sei eine „tickende Zeitbombe“ und bald reiche das Altersgeld nur noch, um Kaffeefahrten zu bezahlen. Die Bürger müssten mehr privat vorsorgen — so lautete damals die scheinbare Lösung für alle finanziellen Probleme im Ruhestand.

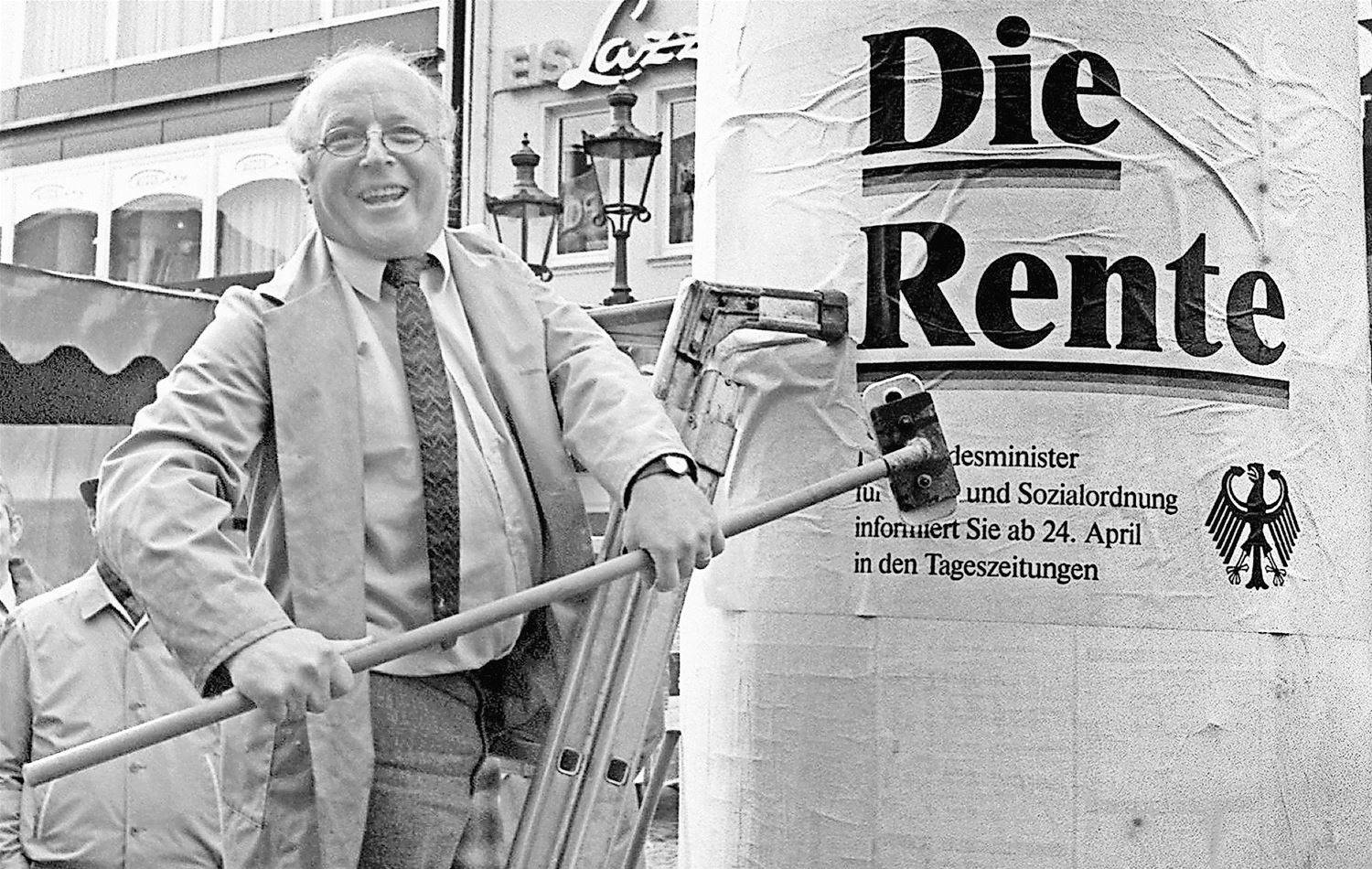

Fortan galt die Rente als unsicher. Der frühere Bundesarbeitsminister Norbert Blüm (CDU), der 1986 Plakate klebend die Botschaft verkündete, die Rente sei sicher, avancierte zur Witzfigur in Talkshows. Bisweilen wird Blüm heute noch wegen der damaligen Kampagne belächelt. Dabei zeigt ein Blick auf die Fakten, dass die Rentenversicherung viel besser ist als ihr Ruf.

Die altmodisch anmutende Sozialkasse hat inzwischen mehr als 125 Jahre überlebt, darunter zwei Weltkriege, eine Hyperinflation, die deutsche Einheit, die Blase der New-Economy und auch die Finanzkrise vor zehn Jahren. An den Aktienmärkten können sich binnen Tagen Billionen Euro in Luft auflösen — die Rente kommt trotzdem pünktlich. Monat für Monat.

Es sorgt für Stabilität, dass die gesetzliche Alterssicherung nicht vom Auf und Ab der Aktienkurse und Zinsen abhängt und niemand an ihr Geld verdient. Provisionen spielen keine Rolle. Den Schlüssel dazu liefert das Umlagesystem. Das bedeutet: Die Arbeitnehmer zahlen mit ihren Beiträgen die Renten der älteren Generation. Das Geld kommt rein und geht sofort wieder raus. 2016 waren das rund 290 Milliarden Euro, fast ein Drittel davon fließen aus Steuermitteln.

Die Rendite dieses Systems kann sich sehen lassen: Das Geld der Beitragszahler wird zwar nicht angelegt, aber Modellrechnungen zeigen, dass ein Versicherter, der 2016 in Rente gegangen ist, 45 Jahre durchschnittlich verdient hat und durchschnittlich lange lebt, auf eine Rendite von drei Prozent kommt.

Diese hochgerechnete Verzinsung wird sich für die jüngeren Jahrgänge nicht halten lassen. Aber die Rentenkasse geht davon aus, dass die Rendite auch längerfristig nicht unter zwei Prozent fällt. Gemessen an den Mini-Erträgen, die sichere Kapitalanlagen in der Niedrigzinsphase abwerfen, ist das verblüffend viel.

Als Basis aller Berechnungen dient die Rentenanpassungsformel. Entscheidend sind die Löhne. Steigen sie, steigen auch die Renten. Aber: Seit 2001 sorgt der Riester-Faktor dafür, dass Renten weniger stark als Löhne steigen, weil die Nicht-Rentner auch privat vorsorgen sollten. Hinzu kommt seit 2005 der Nachhaltigkeitsfaktor. Je mehr Rentner auf einen Beitragszahler kommen, desto weniger stark steigen die Renten.

Diese Politik ist vernünftig, weil sie die Beitragszahler in einer alternden Gesellschaft vor immer höheren Abgaben schützt. Allerdings sinkt das Rentenniveau, und zwar von derzeit 48 auf 44,6 Prozent im Jahr 2030 (siehe Grafik unten). Das klingt zwar nach einer Kürzung der Rente, dem ist aber nicht so, weil die Durchschnittsrente im Zuge höherer Löhne weiter steigen wird. 2030 wird der Standardrentner vermutlich 1824 Euro bekommen, 2015 waren es 1314.

Trotzdem ist ein Problem absehbar: Die Altersarmut wird zunehmen. Während heute nur etwa drei Prozent der über 65-Jährigen auf Grundsicherung (Sozialhilfe) angewiesen sind, könnte dies in 20 Jahren auf jeden fünften Neurentner zutreffen. Entscheidend dafür ist aber nicht das sinkende Rentenniveau, sondern der Wandel der Arbeitswelt. Es gibt Millionen Geringverdiener, die nur sehr dürftige Rentenansprüche erwerben. Wer zum Mindestlohn von 8,84 Euro Vollzeit arbeitet, muss 60 Jahre Rentenbeiträge einzahlen, um das Niveau der Grundsicherung zu erreichen. Damit es nach 45 Beitragsjahren für die Grundsicherung reicht, müsste der Mindestlohn auf 11,85 Euro erhöht werden.

Dass die Altersarmut ein wachsendes Problem darstellt, hat die Politik inzwischen erkannt. Die Parteien bieten unterschiedliche Konzepte an oder stellen sie in Aussicht. Klar ist: Damit die Akzeptanz der gesetzlichen Altersvorsorge in der Bevölkerung nicht verloren geht, muss sich lebenslanges Arbeiten auch lohnen, das verfügbare Einkommen also über der Grundsicherung liegen.